Ontwikkelingen

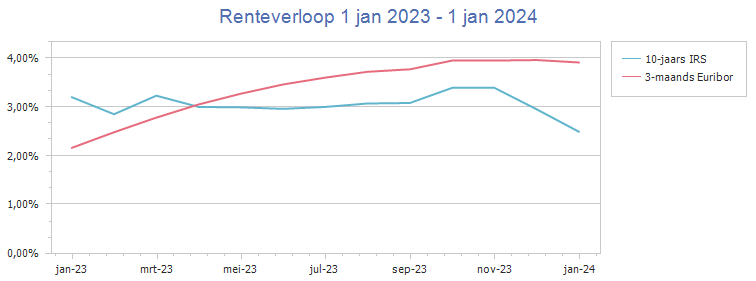

Het economisch herstel is in 2023 verder doorgezet, de oorlog in Oekraïne is nog niet over en er zijn verkiezingen geweest in Nederland, die het politieke landschap behoorlijk hebben veranderd. Olie en gasprijzen zijn gedurende het jaar afgenomen. Lastig aan te geven wat van deze feiten de gevolgen voor de rente zijn geweest, maar aan het eind van het jaar wordt voor kort geld fors meer betaald dan voor lange leningen.

De hoge rente op de geldmarkt, in combinatie met de overliquiditeit die het gehele jaar heeft geduurd, zorgde voor hoge rente-inkomsten in 2023. Deels is de overliquiditeit geplaatst bij andere gemeenten, indien deze een financieringsbehoefte hadden, maar het grootste deel van de overtollige middelen heeft op de rekening courant gestaan bij het ministerie van Financiën, uit hoofde van het Schatkistbankieren. De gerealiseerde rente-inkomsten hebben een drukkend effect gehad op de netto rentelasten en daarmee op de omslagrente. Deze is gedurende het jaar naar beneden bijgesteld (van 0,9% naar 0,4%). Alle ontwikkelingen op onder andere de rentemarkt en onze liquiditeitsontwikkeling zijn besproken tijdens de Treasury Comités, die elke twee maanden hebben plaatsgevonden. De rentestijging van de dertig-jarige rente van de afgelopen jaren heeft geleid tot een lagere marktwaarde van de renteswap die eind 2023 is ontbonden. De renteontwikkeling in het jaar 2023 heeft hier nauwelijks een bijdrage aan geleverd.

Korte rente:

Gedurende 2023 heeft de ECB haar tarieven meerdere keren naar boven bijgesteld, wat per einde van het jaar leidde tot een depositotarief van 4,00%. Op dit moment is dat tarief nog steeds actueel. De vergoeding die wij ontvangen op de rekening courant bij het ministerie van Financiën, inzake Schatkistbankieren, is hiervan afgeleid en bedraagt 3,90%, 10 basispunten onder het depositotarief. Ook de tarieven voor korte geldleningen, met looptijden tot een jaar, zijn als gevolg van de hoge rente bij de ECB relatief fors. Het driemaands Euribor tarief bedroeg aan het begin van het jaar 2,18% terwijl aan het eind van het jaar 3,91% op de teller stond voor deze periode. Omdat gedurende het gehele jaar sprake is geweest van overliquiditeit, is het feit dat de korte rente zo hoog was erg gunstig geweest voor het resultaat en heeft het grote bedrag dat aan creditrente is ontvangen de omslagrente naar beneden gedrukt. Gemeenten die geen overliquiditeit hadden moesten diep in de buidel tasten wanneer korte financieringsmiddelen werden aangetrokken.

Lange rente:

De 10-jaars swaprente, die in 2022 ruim vertienvoudigde van 0,30% naar 3,20%, heeft gedurende 2023 geschommeld, met soms grote verschillen in korte tijd. De piek was 3,39% begin november, maar per jaareinde was dit teruggezakt naar 2,49%, zo’n 70 basispunten lager dan een jaar eerder. Voor het aantrekken van een lening van 10 jaar gold een opslag van 0,25%, waardoor voor een 10 jarige lening 2,74% moest worden betaald. Daarmee was een 10 jarige lening ongeveer 1,20% goedkoper dan een driemaands kasgeldlening. De liquiditeitsopslag voor langere leningen is aanzienlijk hoger; de opslag voor een lening van 30 jaar bedroeg 0,60% aan het einde van het jaar.

Wanneer de tarieven van de ECB afnemen, zal de inverse structuur die nu bestaat in de eerste jaren ook verdwijnen en er op den duur weer sprake zijn van een regulier verloop van de rentecurve, dus een hogere prijs voor lange leningen dan voor kasgeld. In onderstaande tabel is het renteverloop gedurende 2023 in beeld gebracht.

Met betrekking tot de Wet Schatkistbankieren kunnen wij melden dat er ook in 2023 geen overschrijding van de drempelwaarde is geweest. Overtollige liquide middelen zijn uitgezet bij andere gemeenten of aangehouden op de Schatkistbankierenrekening. Afromen van de rekeningen courant van Zwolle naar de Schatkistbankieren rekening gaat nog steeds automatisch. De berekening van het drempelbedrag en de toetsing aan de norm zijn verderop in deze paragraaf opgenomen.

In de financieringsparagraaf wordt melding gemaakt van de voorwaarden binnen de Regeling Uitzettingen en Derivaten Decentrale Overheden (RUDDO), onderdeel van de Wet Financiering Decentrale Overheden (FiDO), welke sinds 2014 van kracht is. En van de eisen die aan tegenpartijen worden gesteld. Hoewel deze regeling en wet nog steeds van toepassing zijn, is van het plaatsen van middelen bij bijvoorbeeld banken geen sprake meer. Een gemeente is namelijk verplicht haar overtollige middelen te parkeren op haar Schatkistbankieren rekening of, indien gewenst, bij (semi)overheden. Een vergelijkbare situatie speelt bij het gebruik van derivaten. Het ligt niet in de verwachting dat de gemeente nieuwe contracten zal aangaan. Binnen de financieringsportefeuille was sprake van één rentederivaat. Deze renteswap, die in 2010 was aangeschaft en in 2013 in werking trad, bevatte een clausule die het voor de bank en de gemeente mogelijk maakte om vervroegd af te wikkelen, een zogenaamde “beak clause”. Deutsche Bank, die de bancaire tegenpartij was van de swap, heeft van dit recht gebruik gemaakt in december 2023. Er is een afkoopwaarde betaald ter grootte van 2.170.000 euro op basis van de netto contante waarde van het verschil tussen de contractrente en de marktrente op het moment van de afkoop. De betaalde rente is volledig als last genomen in 2023. Met het afwikkelen van deze swap hebben wij geen derivaten meer in de portefeuille. De aan deze swap gekoppelde variabele lening, met een hoofdsom van 10.000.000 euro, is afgelost. Omdat deze lening een variabele rente had, die op het moment van aflossen herzien zou moeten worden, waren daaraan geen additionele kosten verbonden.

De administratieve organisatie van de treasuryfunctie is ingericht conform het in 2019 vastgestelde Treasurystatuut.